¿Para qué se utiliza el Formulario 1099-R?

El Formulario 1099-R se utiliza para reportar las distribuciones de cuentas de jubilación. Debes recibir una copia del formulario si recibiste una distribución de $10 o más de:

- Planes de participación en las ganancias o jubilación

- Arreglos individuales de jubilación (IRA, por sus siglas en inglés)

- Anualidades

- Pensiones

- Contratos de seguros

- Planes de beneficios de ingresos por sobrevivientes

- Pagos por discapacidad permanente y total bajo contratos de seguros de vida

- Anualidades de regalo benéficas

Además, el Formulario 1099-R se utiliza para reportar cualquier beneficio que se haya transferido de una cuenta de jubilación a otra.

¿Cuál es la diferencia entre un 1099-R y un W-2?

La diferencia clave es que el formulario 1099-R reporta las distribuciones de tus cuentas de jubilación, mientras que un W-2 muestra los ingresos que ganaste de tu empleador.

¿Tengo que reportar mi 1099-R en mi declaración de impuestos?

Sí, tienes que reportar su 1099-R en tus impuestos. Sin embargo, no todas las distribuciones son sujetas a impuestos. Por ejemplo, si haces una transferencia directa de un 401k a un IRA, es probable que no esté sujeto a impuestos.

¿Cómo determino el monto imponible en un 1099-R?

Por lo general, la cantidad sujeta a impuestos se indica en el Recuadro 2a de su 1099-R. Si está en blanco y el Recuadro 2b está marcado, la entidad que administra tu plan no pudo determinar el monto sujeto a impuestos. Por lo tanto, tu debes calcularlo.

¿Quién necesita presentar un 1099-R?

La entidad que administra tu plan de jubilación, IRA o pensión completará un 1099-R para distribuciones de $10 o más. Luego, utilizará su 1099-R para presentar tu declaración de impuestos individual y pagar cualquier impuesto aplicable.

¿Tengo que pagar impuestos sobre un 1099-R?

Es posible que tengas que pagar impuestos sobre el 1099-R dependiendo del tipo de distribución que hayas recibido.

-

Distribuciones anticipadas – La mayoría de las distribuciones que recibes antes de los 59 años y medio se consideran distribuciones anticipadas. Son sujetas a impuesto y están sujetas a un impuesto adicional del 10% a menos que califiques para una excepción. Algunas excepciones al impuesto por retiro anticipado son:

- Muerte

- Fallecimiento o total y permanente incapacidad

- Gastos personales de emergencia

- Impuesto del IRS

- Embargo del IRS o gastos médicos no reembolsados que excedan el 7.5% del ingreso bruto ajustado

- Prestamos – Cualquier dinero que tomes prestado de su 401k está exento de impuestos a menos que incumplas con el préstamo o dejes su trabajo. En ese caso, tu distribución se considera ingreso sujeto a impuestos. También puedes pagar una multa por retiro anticipado.

- Pensiones y pagos de anualidades – Si no realizaste contribuciones después de impuestos a tu pensión o anualidad, tus pagos son completamente sujetos a impuestos. Sin embargo, si se realizaron contribuciones después de impuestos, tus distribuciones solo son parcialmente sujetas a impuestos.

- Transferencias – Las transferencias directas de tu antiguo plan de jubilación a un nuevo plan calificado generalmente no están sujetas a impuestos, a menos que lo transfieras a un Roth IRA.

¿Dónde ingreso el formulario 1099-R?

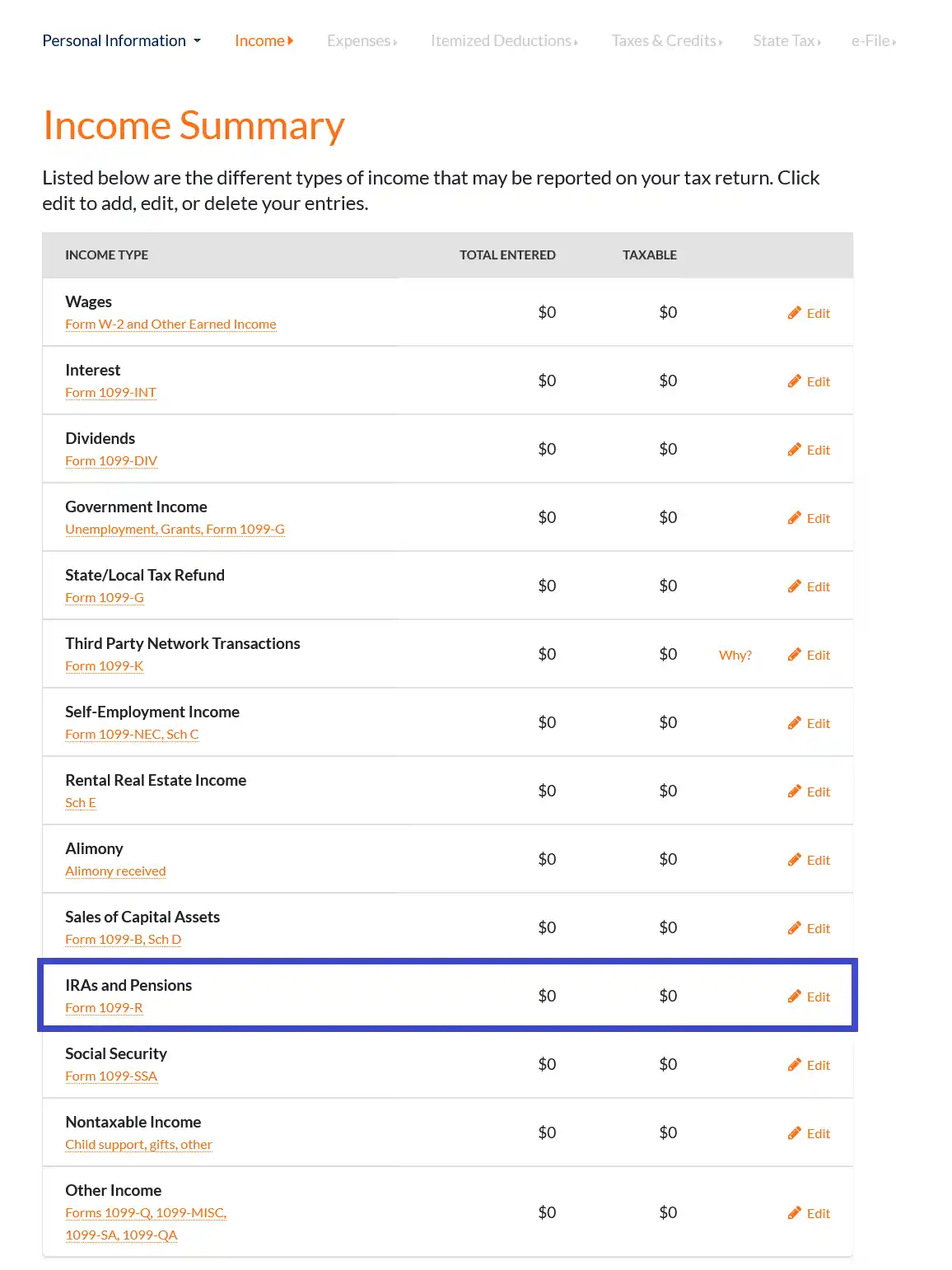

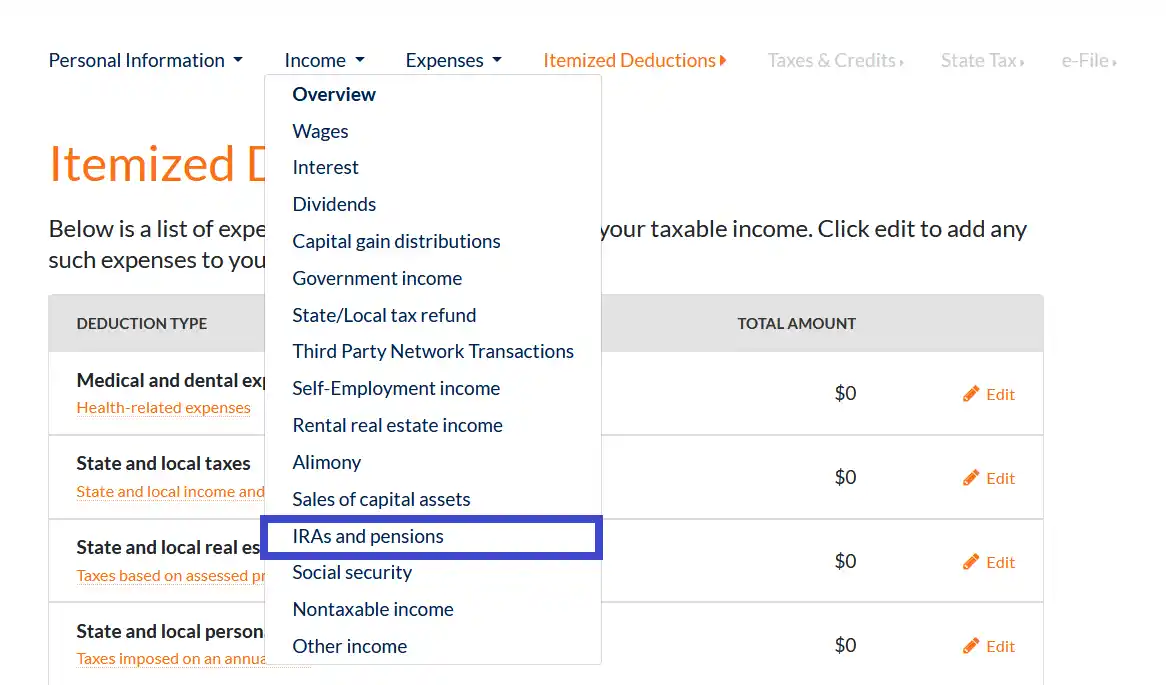

Cuando utilizas ezTaxReturn.com, los formularios 1099-R se ingresan en la sección "IRAs y Pensiones" de la sección "Ingresos" del programa.

Si ya has pasado esta sección del programa, puede hacer clic en el enlace "Ingresos" en la barra de navegación en la parte superior de la página y selecciona "IRAs y Pensiones" en el menú desplegable.

Si te encuentras en la pantalla "Resumen de ingresos", haz clic en el enlace "editar" en la línea de "IRAs y Pensiones" para agregar, editar o eliminar una entrada de 1099-R.