Ahora que la temporada de impuestos del 2023 ha terminado, hay que preparárnos para el próximo año. Hay pasos que puedes tomar ahora para que tu declaración de impuestos se lleve a cabo sin contratiempos en el 2024.

Verifica tu retención y realiza los ajustes necesarios

Tu retención de impuestos determina la cantidad que se descuenta de tus cheques de pago en concepto de impuestos cada mes. Cuánto debes retener dependerá de tu estado civil para efectos de la declaración y tus ingresos anuales. Es especialmente importante verificar tu retención si:

- Obtuviste un reembolso menor al esperado después de presentar tus impuestos de 2022 este año.

- Tuviste una factura de impuestos inesperada en el 2023.

- Experimentaste cambios personales o financieros que podrían cambiar tu obligación fiscal.

Es posible que debas pagar una factura de impuestos inesperada al presentar tu declaración de impuestos de 2023 el próximo año si no te han retenido lo suficiente lo largo del año. Para evitar este tipo de sorpresas, los contribuyentes deben utilizar el Estimador de Retención de Impuestos para realizar una rápida revisión de tus ingresos o pensiones. Hacerlo puede ayudarte a decidir si necesitas ajustar tu retención o realizar pagos estimados o adicionales de impuestos ahora.

Organiza tus documentos fiscales

La temporada baja es un buen momento para organizar tus archivos fiscales para estar listo para el próximo año. Mantén un sistema claro de registros, ya sea electrónico o en papel, utiliza un sistema para mantener toda la información importante en un solo lugar. Tener todos los documentos necesarios y los formularios del IRS a mano antes de preparar tu declaración te ayudará a presentar una declaración de impuestos completa y precisa.

Esto incluye:

- Tu declaración de impuestos de 2022.

- El Formulario W-2 de los empleadores.

- El Formulario 1099 de bancos y otros pagadores.

- Los Formularios 1095-A del mercado para aquellos que reclaman el crédito tributario premium.

- El Formulario 1099-NEC, Compensación para no empleados.

- Aviso 1444, Tu Pago de Impacto Económico.

La mayoría de los ingresos están sujetos a impuestos, incluyendo la compensación por desempleo, los intereses de reembolso y los ingresos por trabajo independiente y las criptomonedas. Por lo tanto, los contribuyentes también deben recopilar cualquier documento de estos tipos de ingresos. Conserva copias de tus declaraciones de impuestos y todos los documentos de respaldo durante al menos tres años.

Confirma tus direcciones postales y de correo electrónico

Para asegurarte de recibir tus formularios del IRS a tiempo, confirma ahora que cada empleador, banco y otros contribuyentes tenga tu dirección postal y dirección de correo electrónico actuales. Por lo general, los formularios comienzan a llegar por correo o están disponibles en línea en el mes de enero.

Verifica tu Número de Identificación Tributaria Individual (ITIN)

Un ITIN es un número de procesamiento fiscal emitido por el Servicio de Impuestos Internos para aquellos que no tienen (y no son elegibles para) un número de seguro social. Si tienes un ITIN, verifica la fecha de vencimiento. Si está vencido, deberás renovarlo.

Nota: Los ITIN con los siguientes números en el medio 70, 71, 72, 73, 74, 75, 76, 77, 78, 79, 80, 81, 82, 83, 84, 85, 86, 87 u 88 ya han vencido. Además, los ITIN con los numero en medio 90, 91, 92, 94, 95, 96, 97, 98 o 99, asignados antes de 2013, ya han vencido.

Si no renuevas tu ITIN, el IRS aún puede procesar tu declaración de impuestos, pero puede tomar más tiempo procesar y/o emitir cualquier crédito o reembolso adeudado.

Establece el depósito directo para un reembolso más rápido

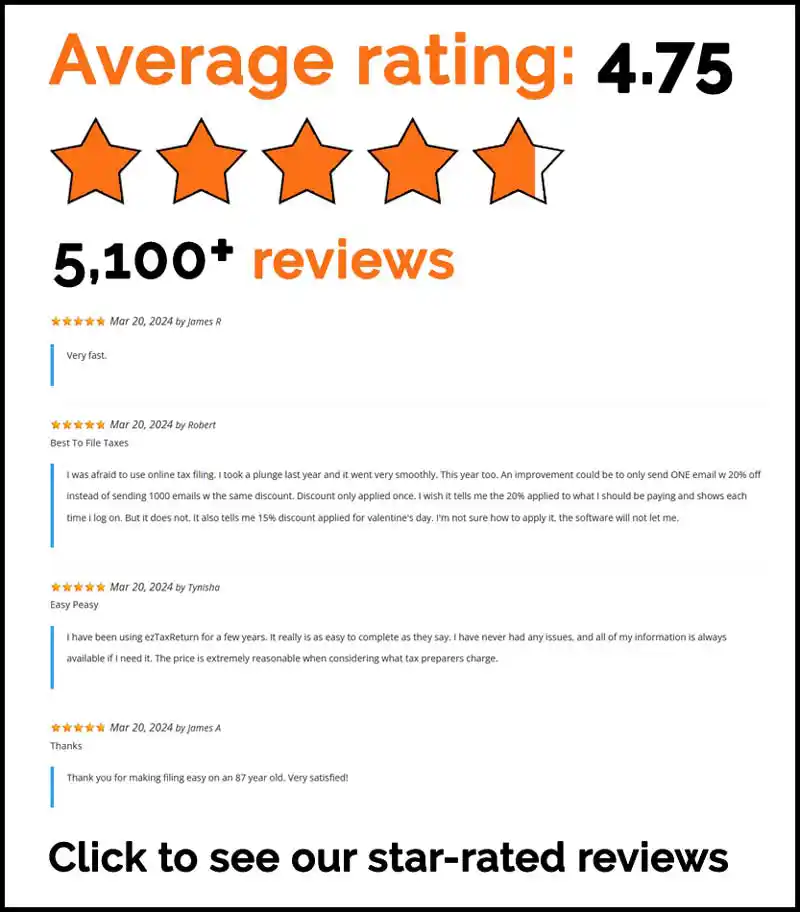

La forma más rápida de recibir tu reembolso es hacer tu declaración electrónicamente y establecer el depósito directo. Puedes hacer que el IRS deposite tu reembolso en hasta tres cuentas bancarias diferentes. Simplemente selecciona el depósito directo en tu solución de presentación electrónica (¡ezTaxReturn lo hace fácil!) e ingresa tus números de cuenta y ruta.

El depósito directo es rápido y seguro, por eso 8 de cada 10 contribuyentes lo utilizan.

Nunca es demasiado pronto para comenzar a prepararse para el próximo año fiscal. Prepárate para el éxito financiero en el 2024 con estos consejos.

Los artículos y contenido publicados en este blog se proporcionan únicamente con fines informativos. La información presentada no pretende ser, ni debe tomarse somo, asesoramiento legal, financiero o profesional. Se recomienda a los lectores buscar la orientación profesional adecuada y realizar su propia diligencia debida antes de tomar decisiones basadas en la información proporcionada.