La fecha límite extendida para presentar la declaración de impuestos se acerca rápidamente. Si aún no has presentado tus impuestos, todavía tienes tiempo. Pero ¿qué sucede si presentas tus impuestos tarde?

Si ganaste menos de $12,950 (para contribuyentes solteros) o $25,900 (para parejas casadas que presentan una declaración conjunta) en 2022, no estás obligado a presentar la declaración y no recibirás ninguna penalización. Sin embargo, si no presentas la declaración, puedes perder la oportunidad de recibir un reembolso de impuestos.

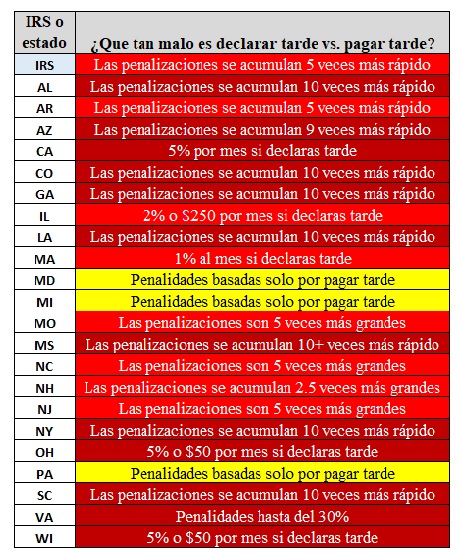

Por otro lado, los contribuyentes que deben dinero al IRS y se les paso la fecha límite de presentación enfrentarán dos penalizaciones. Una por no presentar a tiempo y otra por no pagar los impuestos adeudados antes de la fecha límite. También acumularás intereses hasta que pagues tu saldo por completo.

Aquí tienes lo que necesitas saber sobre lo que podrías deber y cómo evitar o reducir las penalizaciones por impuestos atrasados.

Penalización por falta de pago

La mayoría de los estadounidenses no pueden cubrir un gasto inesperado con sus ahorros. Entonces, si recibes una factura de impuestos inesperada y no puedes pagar tu saldo completo antes de la fecha límite, no estás solo. Pero si no presentas una extensión con anticipación, se te cobrará una penalización por falta de pago. La penalización es del 0.5% de tus impuestos adeudados por cada mes que el pago esté atrasado, hasta un máximo del 25%. El IRS te notificará si debes alguna penalización además de tu factura de impuestos. Si no puedes pagar tus impuestos, el IRS ofrece un plan de pago para que puedas saldar tu deuda con el tiempo.

Penalización por no hacer tu declaración

A veces, cuando las personas saben que deben dinero, posponen la declaración hasta que puedan reunir el dinero que les falta. Este error les puede costar caro. La penalización por no hacer tu declaración es mucho más alta que la penalización por no pagar a tiempo.

La penalización es del 5% de tus impuestos adeudados por cada mes que esté atrasada, hasta un máximo del 25%. Una vez que tu declaración tenga más de 60 días de retraso, la penalización mínima se convierte en $450 o el 100% de tus impuestos adeudados, lo que sea menor. Incluso si no puedes pagar tu saldo, siempre presenta la declaración a tiempo y paga todo lo que puedas.

Intereses

Tu deuda de impuestos adeudados comienza a acumular intereses en el momento en que te pasa la fecha límite de impuestos, y se acumula diariamente. La tasa de interés es la tasa federal a corto plazo más un 3 por ciento.

Cuatro formas de evitar las sanciones por retraso

1. Solicitar una prórroga de impuestos

Si necesitas más tiempo para preparar tu declaración, puedes solicitar una prórroga para hacer tu declaración. Una prórroga de impuestos te salvará de pagar cualquier penalización por falta de declaración. Debes solicitar la prórroga antes del 18 de abril (la fecha límite normal de presentación). Sin embargo, una prórroga de declaración no extiende tu tiempo para pagar los impuestos reales adeudados. Todavía debes pagar antes de la fecha límite de impuestos del 18 de abril. Si necesitas más tiempo para pagar, puedes solicitar un plan de pago por separado.

2. Solicitar un plan de pago

Si no puedes pagar el monto total de tu factura de impuestos a tiempo, paga lo que puedas ahora y luego puedes solicitar un plan de pago para pagar tu saldo con el tiempo. Dependiendo de tu situación fiscal, puedes calificar para un plan de pago a largo plazo o a corto plazo:

• Plan de pago a largo plazo (acuerdo de pago a plazos): Debes $50,000 o menos en impuestos combinados, penalidades e intereses, y has presentado todas las declaraciones requeridas.

• Plan de pago a corto plazo: Debes menos de $100,000 en impuestos combinados, penalidades e intereses. Ten en cuenta que los intereses y algunas cargas de penalización pueden seguir sumándose al monto que debes hasta que el saldo se pague por completo.

3. Solicitar alivio de penalizaciones

En algunos casos, puedes ser elegible para el alivio de penalizaciones (penalizaciones reducidas o eliminadas). Si puedes demostrar que actuaste de buena fe para cumplir con la fecha límite, pero no pudiste hacerlo debido a circunstancias excepcionales, el IRS puede perdonar la penalización.

Deberás demostrar una causa razonable, como:

• Fallecimiento o enfermedad grave del contribuyente o de la familia inmediata.

• Incapacidad para obtener registros.

• Catástrofe natural.

• Problemas del sistema que retrasaron una presentación oportuna.

Puedes llamar al número gratuito localizado en la esquina superior derecha de tu aviso del IRS para solicitar el alivio de penalizaciones por causa razonable. Asegúrate de tener documentación de respaldo a mano. También puedes solicitar el alivio por escrito utilizando el Formulario 843 del IRS. Si no calificas para el alivio por causa razonable, es posible que califiques para el alivio mediante una exención administrativa, si es tu primera penalización fiscal.

4. Presentar ahora para reducir penalizaciones e intereses

Si aún debes hacer tus impuestos, hazlos tan pronto como puedas para minimizar las penalizaciones e intereses. La declaración electrónica es más rápida, más fácil y menos estresante que la declaración en papel. El uso de software de impuestos como ezTaxReturn reduce el riesgo de cometer errores porque el programa te guía a través de todo el proceso y realiza los cálculos por ti.