La información de este artículo está actualizada para el año fiscal 2023 (declaraciones presentadas en 2024).

Si eres estudiante universitario, es posible que no hayas presentado impuestos antes. Si este es tu caso, no entres en pánico. La temporada de impuestos puede resultar intimidante, pero estamos aquí para guiarte a través del proceso. A continuación, desglosamos lo que necesitas saber para declarar tus impuestos como estudiante y te ofrecemos consejos fiscales profesionales que puedes utilizar para obtener el reembolso más grande para el que calificas.

¿Los estudiantes universitarios deben presentar impuestos?

Lo primero que debes determinar es si estás obligado a presentar impuestos en en general. La respuesta a esto es: depende.

Tu obligación tributaria se basa en tus ingresos. Sin embargo, incluso si no tienes que presentar una declaración de impuestos, es posible que desees hacerlo de todos modos si eres elegible para un reembolso.

Puedes obtener dinero al declarar impuestos como estudiante si:

- Calificas para un crédito fiscal reembolsable.

- Tu empleador retuvo más impuestos de los que debes

¿Quién debe presentar impuestos?

Deberás presentar impuestos como estudiante (soltero, dependiente) para el año fiscal 2023 si:

- Tu ingreso no derivado del trabajo fue superior a $1,250.

- Tu ingreso del trabajo fue superior a $13,850.

- Tu ingreso bruto fue superior al mayor de:

- $1,250, o

- Tu ingreso del trabajo (hasta $13,450) más $400.

| Ingresos del trabajo: Los ingresos del trabajo incluyen salarios, sueldos, propinas, honorarios profesionales y becas sujetas a impuestos y subvenciones de investigación. Ingreso bruto: El ingreso bruto es la suma de tus ingresos no derivados del trabajo e ingresos del trabajo. |

Si tus padres o tutores no te reclaman como dependiente en sus declaraciones de impuestos, aún deberás presentar impuestos como estudiante (soltero) si tu ingreso bruto fue de $13,850 en 2023.

Si eres un estudiante casado menor de 65 años que presenta una declaración conjunta, deberás presentar una declaración si tu ingreso bruto fue superior a $27,700. Si presentas por separado, cada uno debe haber ganado al menos $5 en 2023.

¿Eres considerado como dependiente?

Por lo general, tus padres pueden reclamarte como dependiente hasta que cumplas 19 años o, si eres estudiante de tiempo completo, hasta los 24 años.

Existen múltiples créditos y deducciones fiscales disponibles para estudiantes por gastos relacionados con la educación (ver abajo). Sin embargo, si tus padres te reclaman como dependiente, es posible que no puedas reclamar esos beneficios fiscales para ti mismo. (¡Tus padres si lo pueden hacer!)

Si estás pagando tus propios estudios, habla con tus padres antes de declarar tus impuestos para determinar tu estado de dependencia y hacer un plan sobre cómo deseas presentar tu declaración.

Créditos fiscales para estudiantes

Existen dos créditos fiscales específicos para estudiantes:

- Crédito Tributario Americano de la Oportunidad de Educación: Este es un crédito tributario parcialmente reembolsable de hasta $2,500 para estudiantes (o padres) que pagaron matrícula, libros y otros gastos relacionados. Solo puedes reclamar este crédito durante los primeros cuatro años de la universidad. Si el crédito reduce tu factura de impuestos a cero, puedes recibir el 40% del crédito restante reembolsado (hasta $1,000).

- Crédito de Aprendizaje de por Vida: Este crédito vale hasta $2,000 para estudiantes que pagaron matrícula y otros gastos relacionados en una institución calificada. No es necesario que estés buscando un título para reclamar el crédito. No hay límite en la cantidad de años que puedes reclamar este crédito.

Ten en cuenta que no puedes reclamar estos créditos fiscales si tus padres te incluyen como su dependiente. Tampoco puedes reclamar ambos créditos en el mismo año, así que elige el crédito que te dará el mejor reembolso de impuestos.

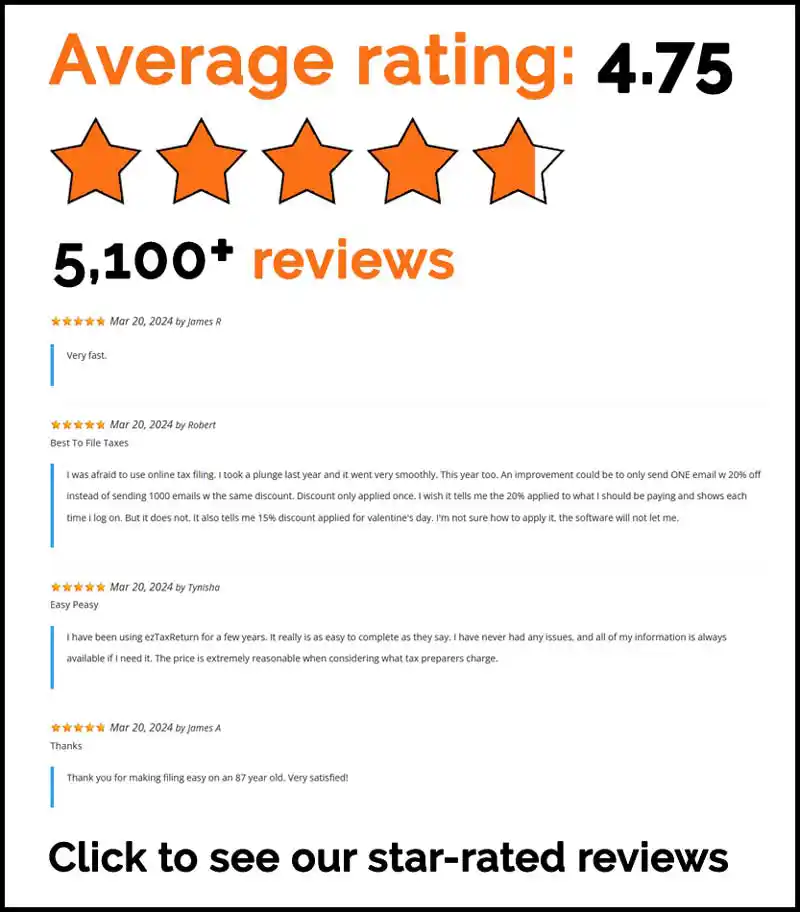

¿No estás seguro de qué crédito tributario educativo elegir? ezTaxReturn puede ayudarte. Eliminamos la incertidumbre de los impuestos para ayudarte a elegir las mejores opciones para tu situación fiscal.

Becas, ayudas y deducciones fiscales para estudiantes

Los créditos fiscales no son la única forma de obtener un beneficio tributario como estudiante. Las becas y las ayudas federales generalmente son libres de impuestos si se destinan a gastos educativos calificados. Esto significa que no contarán como ingresos sujetos a impuestos en tu declaración de impuestos, lo que reduce tu posible responsabilidad fiscal.

Además, si tienes préstamos estudiantiles, puedes deducir los pagos de intereses en tu declaración hasta $2,500. (Asegúrate simplemente de no ser reclamado como dependiente, o no podrás aprovechar esta deducción en tu propia declaración).

Obtén más información sobre cómo la ayuda financiera afecta tus impuestos.

¿Qué formularios fiscales necesitan los estudiantes?

Hay algunos formularios fiscales que podrías necesitar para declarar tus impuestos como estudiante:

- Formulario 1040, Declaración de Impuestos sobre Ingresos Personales de los Estados Unidos: Este es el formulario estándar que la mayoría de los contribuyentes utilizan para presentar impuestos. Si realizaste pagos de préstamos estudiantiles o deseas solicitar algún crédito educativo, también deberás adjuntar los formularios Anexo 1 y Anexo 3 al presentar tu declaración.

- Formulario 8863, Créditos de Educación: Usa este formulario para calcular y solicitar tus créditos educativos.

- Formulario 1098-E, Estado de Intereses del Préstamo Estudiantil: Si pagaste intereses sobre préstamos estudiantiles, tu entidad prestamista completará este formulario y te lo enviará para que lo incluyas en tu declaración de impuestos al presentarla.

- Formulario 1098-T, Estado de Matrícula: Este formulario informa a la IRS sobre tus pagos de matrícula. Tu institución educativa lo completará y te lo enviará (o a tus padres) para que lo incluyas en tu declaración de impuestos al presentarla.

ezTaxReturn te guiará en todos los pasos para declarar tus impuestos como estudiante y se asegurará de que incluyas todos los formularios fiscales pertinentes al preparar tu declaración. Las declaraciones simples son gratuitas.

Los artículos y contenido publicados en este blog se proporcionan únicamente con fines informativos. La información presentada no pretende ser, ni debe tomarse somo, asesoramiento legal, financiero o profesional. Se recomienda a los lectores buscar la orientación profesional adecuada y realizar su propia diligencia debida antes de tomar decisiones basadas en la información proporcionada.