La información en este artículo está actualizada para el año fiscal 2023 (declaraciones presentadas en 2024).

Es fácil pasar por alto oportunidades de ahorro cuando no estás familiarizado con las complejidades de los impuestos. Y las consecuencias pueden ser costosas. Perder valiosas deducciones fiscales puede resultar en un reembolso de impuestos menor del que mereces, o incluso peor, deberle al IRS. ¡Suena terrible! Para ayudarte a obtener el máximo reembolso, te compartimos algunas de las deducciones fiscales que los contribuyentes suelen ignorar, para que no te pierdas ningún ahorro.

¿Qué es una deducción fiscal?

Una deducción fiscal es cualquier ley fiscal que te brinda la oportunidad de reducir tu factura de impuestos. Por lo general, vienen en forma de créditos fiscales, deducciones fiscales, exenciones fiscales o exclusiones de ciertos tipos de ingresos. Las deducciones fiscales suelen ser creadas por el gobierno para fomentar comportamientos sociales o económicos específicos.

El Crédito Tributario por Hijo puede darte hasta $2,000 por hijo

¿Le diste la bienvenida a un nuevo miembro a tu familia el año pasado? ¡Felicidades! Estás a punto de tener aún más razones para celebrar porque ahora eres elegible para el Crédito Tributario por Hijo. Este crédito puede reducir tu factura de impuestos hasta $2,000 por cada hijo calificado menor de 17 años. También puedes recibir un reembolso parcial de $1,600 a través del Crédito Tributario Adicional por Hijo.

| Nota: Los legisladores están trabajando actualmente para aumentar la parte reembolsable del Crédito Tributario por Hijo a $1,800 para el año fiscal 2023, $1,900 para el año fiscal 2024 y $2,000 para el año fiscal 2025. Si el proyecto de ley es aprobado, el IRS emitirá automáticamente cualquier reembolso adicional en un plazo de 6 a 12 semanas, por lo que no es necesario retrasar la declaración. Para aquellos que ya han presentado, no se requiere ninguna acción adicional de tu parte. |

Ahorra hasta $2,500 con el Crédito Tributario de la Oportunidad Estadounidense

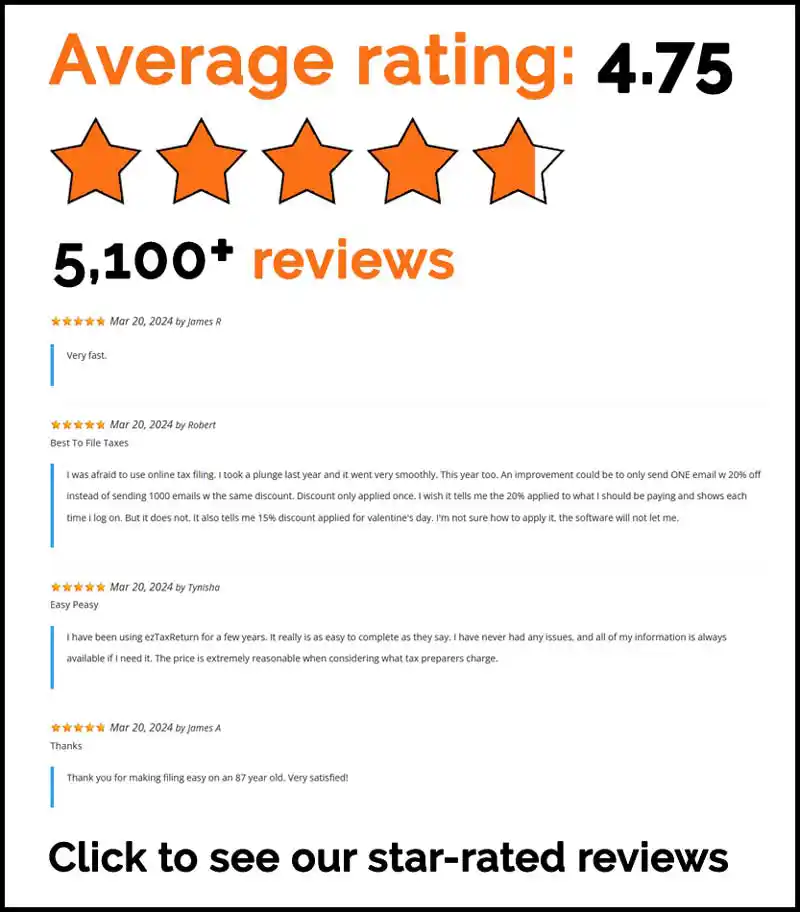

Entre matrícula, libros y tarifas, ir a la universidad cuesta un ojo de la cara. Afortunadamente, tus gastos pueden ayudarte a calificar para un crédito educativo para reducir tu factura de impuestos. Si eres un estudiante universitario, es posible que puedas reclamar el Crédito Tributario de la Oportunidad Estadounidense, que vale hasta $2,500 y es parcialmente reembolsable. Eso significa que si has pagado todos los impuestos necesarios y parte del crédito queda sin utilizar, puedes recibir hasta un 40% (o $1,000) como reembolso. Hacer tus impuestos puede ser rápido, fácil y sin estrés. Presenta tu declaración con ezTaxReturn ahora y te guiaremos en cada paso del camino.

Los trabajadores pueden obtener más de $7,000 con el Crédito Tributario por Ingreso del Trabajo (EITC)

El Crédito Tributario por Ingreso del Trabajo (EITC) oscila entre los $600 y $7,430 dependiendo de cuánto ganes, la cantidad de hijos que reclames y tu estado civil. Por lo general, aquellos con familias más numerosas reciben un monto de crédito más alto. Las familias más pequeñas o las personas solteras sin hijos pueden reclamar el EITC, pero no esperes recibir el crédito máximo. Los límites de ingresos son los siguientes:

Soltero, cabeza de familia o viudo

- $56,838 con tres o más hijos calificados

- $52,918 con dos hijos calificados

- $46,560 con un hijo calificado

- $17,640 sin hijos calificados

Casado que presenta una declaración conjunta

- $63,398 con tres o más hijos calificados

- $59,478 con dos hijos calificados

- $53,120 con un hijo calificado

- $24,210 sin hijos calificados

Tu ingreso por inversiones también debe ser menor a $11,000 para el año.

Tus gastos de cuidado infantil pueden ayudarte a obtener una deducción fiscal

Pagar por el cuidado de los niños puede llevarse una gran parte de tu presupuesto. Afortunadamente, es posible que puedas reclamar el Crédito por Cuidado de Dependientes para recuperar algunos de los costos cuando hagas tus impuestos. ¿Cuánto puedes reclamar por el Crédito por Cuidado de Dependientes? Para el año fiscal 2023, los padres trabajadores pueden reclamar hasta $3,000 en gastos de cuidado infantil para un hijo calificado y $6,000 para dos o más hijos calificados. El crédito máximo es del 35% de sus gastos. Para calificar, tu dependiente debe tener 12 años o menos o ser un dependiente o cónyuge de cualquier edad que no sea capaz de cuidarse a sí mismo. Además, tu dependiente debe vivir contigo al menos la mitad del año.

Las donaciones caritativas son deducibles de impuestos

Dar a los necesitados te hace sentir bien y puede ayudarte a ahorrar dinero en tus impuestos. Ya sea que seas voluntario, des dinero en efectivo o dones propiedades a una organización calificada, tu contribución caritativa puede ser deducible de impuestos. Sin embargo, debes detallar para reclamar la deducción. Ten en cuenta que si donas $250 o más, debes obtener un recibo de la organización. Para obtener más información sobre cómo reclamar una deducción por contribuciones caritativas, consulta la Publicación 526 del IRS.

Puedes reclamar las pérdidas de juego

Cuando se trata de juegos de azar se puede ganar o perder. El IRS no se preocupa si tu dinero de premio proviene de un boleto de lotería, una carrera de caballos o del casino, esperan que reportes tus ganancias en tu declaración de impuestos. Pero lo que probablemente no sepas es que, si detallas puedes deducir tus pérdidas de juego. La única desventaja es que no puedes exceder el monto de tus ganancias. Entonces, si ganaste $500, pero perdiste $800, solo puedes deducir $500 de tus pérdidas.

Hasta $300 de gastos educativos son deducibles de impuestos

No es raro que los maestros pongan dinero de su propio bolsillo para asegurarse de que sus estudiantes tengan todo lo que necesitan. Y tú generosidad te compensará a la hora de los impuestos. A los educadores se les permite deducir hasta $300 de gastos no reembolsados. Los gastos calificados incluyen cursos de desarrollo profesional, libros, suministros, equipos informáticos y artículos que previenen la propagación de Covid-19. Asegúrate de guardar tus recibos si planeas tomar la Deducción por Gastos de Educador.

El Crédito del Ahorrador está disponible para los contribuyentes que están ahorrando para la jubilación

Los contribuyentes que ahorran en un plan de jubilación, un plan de compensación diferida o un IRA, pueden ser elegibles para reclamar el Crédito del Ahorrador en su declaración de impuestos federales. Para calificar, debes tener:

- Al menos 18 años

- No ser estudiante de tiempo completo y

- No ser dependiente en la declaración de impuestos de otra persona.

Además, tu ingreso bruto ajustado no puede ser superior a:

- $73,000 si estás casado presentando una declaración conjunta,

- $54,750 si eres cabeza de familia o

- $36,500 si eres soltero, casado presentando una declaración por separado o cónyuge sobreviviente calificado.

El crédito máximo es de $1,000 ($2,000 para parejas casadas que presentan una declaración conjunta) para los contribuyentes elegibles.

Las Cuentas de Ahorro de Salud (HSA) ofrecen una ventaja triple en impuestos

Si tienes un plan de salud con deducible alto, abrir una cuenta de ahorro de salud (HSA) puede ayudarte a cubrir los gastos médicos más fácilmente y reducir tu factura de impuestos. Una HSA te permite ahorrar dólares previos a impuestos para pagar gastos médicos no cubiertos por tu seguro. El dinero que ahorras reduce tu ingreso sujeto a impuestos, por lo que pagas menos impuestos. Tu dinero crece libre de impuestos y tus retiros son libres de impuestos cuando se utilizan para gastos médicos elegibles. El límite de contribución de HSA para 2023 es de $3,850 para cobertura individual y $7,750 para cobertura familiar. Una vez que cumplas 55 años, tienes la opción de contribuir con $1,000 adicionales. La fecha límite para realizar contribuciones para 2023 es el 15 de abril de 2024.

Con ezTaxReturn, puedes presentar tu declaración con confianza sabiendo que obtendrás el reembolso más grande posible, garantizado.

Los artículos y contenido publicados en este blog se proporcionan únicamente con fines informativos. La información presentada no pretende ser, ni debe tomarse somo, asesoramiento legal, financiero o profesional. Se recomienda a los lectores buscar la orientación profesional adecuada y realizar su propia diligencia debida antes de tomar decisiones basadas en la información proporcionada.