¿Te preguntas cómo obtener un reembolso de impuestos mayor? El aprovechar los créditos fiscales y las deducciones que te ahorran dinero es sólo una forma de maximizar tu reembolso. Aquí te presentamos otras estrategias que te ayudarán a obtener un reembolso mayor en tus impuestos o, al menos, a no pagar más de lo que debes.

Ajuste de retenciones fiscales

¿Te retienen suficientes impuestos de tu sueldo? Si no estás seguro, utiliza una calculadora de retenciones y averígualo ahora mismo. Esto te ahorrará muchas lágrimas y disgustos a la hora hacer tus impuestos. Que te retengan muy pocos impuestos significa que deberás dinero cuando hagas tu declaración. Por otro lado, si pagaste de más, recibirás un reembolso. Es una buena idea revisar tus retenciones al principio de cada año y enviar un nuevo formulario W-4 a la empresa si hay que hacer ajustes.

Ahorrar en tu cuenta de retiro

Aportar dinero a un plan 401k o a una cuenta IRA tradicional es una buena forma de ahorrar para los años dorados y reducir tu ingreso sujeto a impuestos. Como tus aportaciones son antes de impuestos, cada dólar que aportes reduce tus ingresos sujetos a impuestos y pagarás menos impuestos. Tienes hasta el 31 de diciembre para maximizar tu 401k, pero esperamos que sea algo que ya estás haciendo ahora. Para el 2023, el límite de aportación es de $22,500 ($30,000 si tienes 50 años o más). Los contribuyentes con una cuenta IRA tradicional pueden aportar hasta $6,500 dólares. Sin embargo, el límite máximo es de $7,500 para mayores de 50 años.

Contribuir a una cuenta de ahorros de salud HSA

Contribuir a una HSA es otra buena manera de reducir tus ingresos sujetos a impuestos. Por si no lo sabes, una HSA es una cuenta de ahorros que te permite ahorrar antes de impuestos para gastos médicos. El límite de aportación a la HSA para el 2023 es de $3,850 dólares para individuos y de $7,750 dólares para familias. Las personas de 55 años o más pueden aportar $4,850 para individuos y $8,750 para familias.

Reconsidera tu estado civil

Tu estado civil es importante porque determina los requisitos para tu declaración, la deducción estándar y los créditos a los que tienes derecho. Si te casaste, te divorciaste o has experimentado algún otro cambio importante en tu vida, es buena idea que reconsideres tu estado civil. Recuerda que tu estado civil al 31 de diciembre determina el estado civil que utilizarás en su declaración. Por tanto, aunque te hayas casado en diciembre, el IRS te considera casado durante todo el año y puedes presentar una declaración conjunta con tu cónyuge. Es importante señalar que los padres solteros pueden beneficiarse más al declarar como cabeza de familia, que como soltero, ya que la deducción estándar es mayor. Hacer ese simple cambio puede ahorrarte miles de dólares. Cuando utilices ezTaxReturn, te ayudaremos a elegir el mejor estado civil para tu declaración.

Saber que recibos debe guardar

Conservar los recibos adecuados puede ayudarte a ahorrar dinero, sobre todo si estás pensando detallar sus deducciones. Por lo general, te conviene guardar todo lo relacionado con tus ingresos, gastos médicos, facturas de guardería, hogar y contribuciones benéficas. Para obtener una lista completa de todo lo que puede ahorrarte tiempo y dinero en tu declaración, consulta nuestra lista de verificación de preparación de impuestos. Guarda tus documentos fiscales en una carpeta y etiqueta cada categoría, para que sea más fácil encontrar la información cuando estés listo para presentar tu declaración.

Solicita tus créditos fiscales

El IRS ofrece una serie de créditos fiscales que puedes solicitar para reducir la cantidad de impuestos que debes. Algunos de los más populares son:

- Crédito Tributario por Ingreso del Trabajo (EITC) – El EITC se creó para ayudar a las familias trabajadoras con ingresos de bajos a moderados. Si tienes tres o más hijos que califiquen, puedes recibir hasta $6,935 para el año fiscal 2022. Los contribuyentes con menos hijos o sin hijos pueden optar a una cantidad de crédito menor.

- Crédito fiscal por hijos – El crédito asciende a $2,000 dólares por cada hijo menor de 17 años que cumpla los requisitos.

- Crédito por cuidado de hijos y dependientes – Puedes calificar para este crédito si pagaste a alguien para que cuidara a tu dependiente mientras tu trabajas. Para el 2022, puedes reclamar hasta $3,000 de gastos por una persona que reúna los requisitos y $6,000 por dos o más personas que reúnan los requisitos.

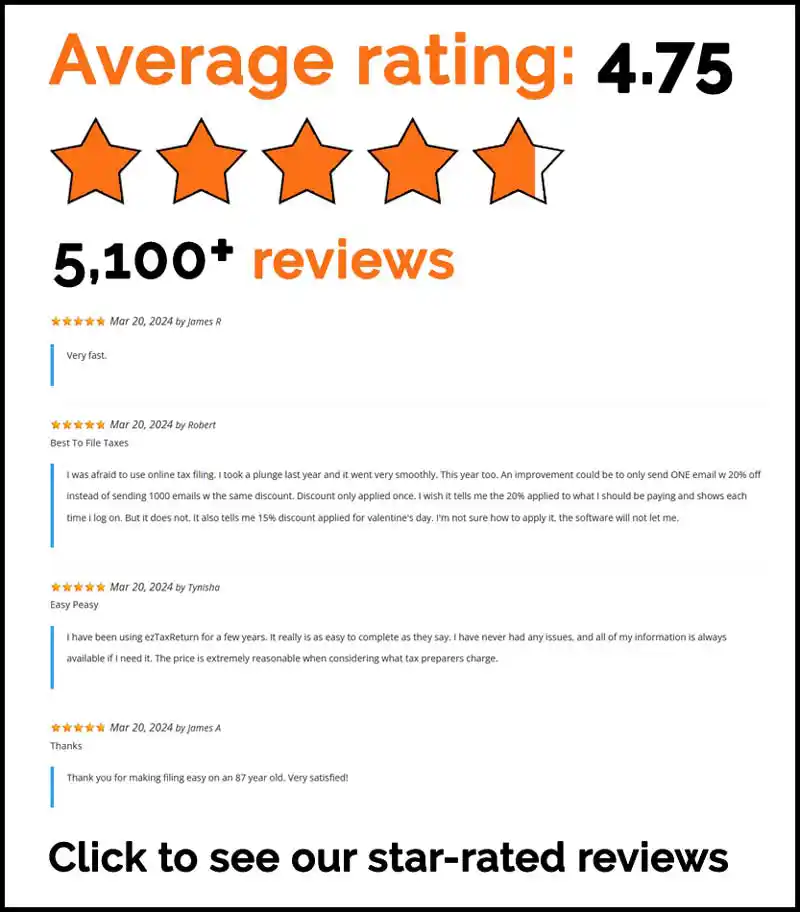

Utilice ezTaxReturn para asegurarte de obtener todos los créditos fiscales y deducciones que te corresponden por derecho, para que obtengas el mayor reembolso posible, garantizado.

No pases por alto las deducciones fiscales

Las deducciones fiscales reducen tus ingresos antes de calcular los impuestos. Los contribuyentes tienen la opción de elegir la deducción estándar o detallar las deducciones. Para el año fiscal 2022, la deducción estándar es de $12,950 para los contribuyentes solteros y las parejas casadas que presentan su declaración por separado, $19,400 para la cabeza de familia y $25,900 para las parejas casadas que presentan una declaración conjunta. Si sus gastos deducibles son superiores a la deducción estándar, tiene más sentido detallar. Los gastos deducibles son:

- Impuestos estatales y locales

- Contribuciones benéficas

- Pérdidas en el juego de azar

- Intereses hipotecarios

- Gastos médicos y dentales (por encima del 7.5% de sus ingresos brutos ajustados)

Haz tus impuestos con ezTaxReturn y compararemos tu deducción estándar con las deducciones detalladas, para que puedas elegir la que te ahorre más dinero.